Politik dan Birokrasi

( 6583 )Perbankan Fokus Kucurkan Kredit ke Sektor Prioritas

Perang Global Picu Lonjakan Utang

Waspadai Dampak Perang pada Anggaran Negara

Akseleran Cari Cara Pulihkan Pinjaman

Antisipasi Ancaman Bom di Pesawat, RI-Saudi Perkuat Koordinasi

Maskapai Saudi Airlines yang mengangkut jemaah haji asal Indonesia sepanjang pekan lalu dia kali mengalami teror bom. Sebagai langkah antisipasi pemerintah akan memperkuat koordinasi dengan Otoritas Penerbangan Sipil Arab Saudi. Direktur Jenderal Perhubungan Udara Kementerian Perhubungan (Kemenhub) Lukman F. Laisa mengatakan pihaknya memastikan bahwa proses pemulangan jemaah haji kelompok terbang (kloter) 33 Debarkasi Surabaya dari Arab Saudi berjalan lancar, aman dan selamat menggunakan pesawat Saudi Airlines nomor penerbangan SV-5688.

Meski demikian, kata Lukman, pemerintah akan terus melakukan pengawasan dan koordinasi insentif dengan operator penerbangan, pengelola bandara, otoritas keamanan serta memastikan semua proses berjalan sesuai prosedur. "Di sisi lain paling utama adalah bagaimana semua prosedur berjalan dan tetap mengedepankan keselamatan," ujarnya di Jakarta. Untuk diketahui, pada Sabtu (21/6) lalu, pesawat SV 5688 yang mengangkut 376 penumpang dan terbang dengan rute Jeddah-Muscat-Surabaya mendapat ancaman bom melalui sambungan telpon yang diterima oleh petugas Air Traffic Control (ATC) di Jakarta Are Kontrol Center (ACC) dari Kuala Lumpur ACC. Berdasarkan prosedur keamanan pilot memutuskan untuk mengalihkan rute (divert) ke Bandar Udara Internasional Kualanamu, Medan, untuk memastikan keselamatan penumpang dan kru. (Yetede)

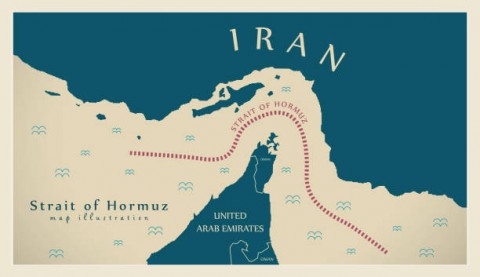

Antisipasi Penutupan Selat Hormuz

Bank Dunia Sarankan Reformasi Regulasi Pembangunan Perumahan

Pencapaian target tahunan 3 juta rumah di Indonesia mengharuskan pemerintah bertindak sebagai penyedia sekaligus fasilitator perumahan. Artinya pemerintah perlu mereformasi regulasi perumahan, mempercepat program perumahan yang didanai publik dan menciptakan lingkungan investasi yang menarik bagi swasta. Demikian laporan studi BankDunia bertajuk ”People First Housing: A Roadmap from Homes to Jobs to Prosperity in Indonesia” edisi Juni 2025 yang disampaikan Country Di-rector World Bank Indonesia and Timor Leste, Carolyn Turk saat rilis laporan, Senin (23/6) di Jakarta. ”Pembangunan perumahan merupakan mesin pertumbuhan. Pembangunan perumahan menyumbang 10 % terhadap PDB Indonesia dan menyediakan 7 % dari total lapangan kerja. Kami yakin, negara ini dapat menjangkau lebih banyak keluarga dengan solusi perumahan dan dengan biaya yang tepat,” ujar Carolyn.

Senior Urban Development Specialist World Bank, Luis Triveno, menyebutkan, untuk mencapai target 3 juta rumah pertahun, Indonesia membutuhkan 3,8 miliar USD dalam investasi publik langsung tiap tahun. Sementara anggaran sektor perumahan Indonesia hanya 0,18 % dari PDB. Hal ini dianggap relative kecil oleh Bank Dunia. ”Perhitungan kami menunjukkan, Pemerintah Indonesia perlu mengeluarkan setidaknya75 % lebih banyak untuk perumahan daripada yang dialokasikan saat ini dan meningkatkan efisiensi program yang ada sebesar 60 % untuk mencapai target 3 juta rumah per tahun,” ucap Luis. Sektor perumahan di negara-negara OECD, sangat bergantung pada pembiayaan swasta yang terdiversifikasi dengan pinjaman hipotek rata-rata 50 % dari PDB. Di Indonesia, hanya segelintir bank besar yang menawarkan hipotek. (Yoga)

Perllindungan terhadap Semua Pekerja

Semua pekerja Indonesia formal dan informal wajib mendapat perlindungan jamsostek. BPJS Ketenagakerjaan didorong menjadi lembaga yang lebih kuat untuk memperluas perlindungan ketenagakerjaan. Hal ini menjadi sorotan dan diskusi dalam peluncuran buku Melindungi Pekerja Sepanjang Hayat karya M Zuhri Bahri. Buku itu dirilis sebagai bentuk edukasi dan literasi sosial untuk membangun kesadaran kolektif mengenai pentingnya jaminansosial bagi pekerja Indonesia lintas sektor dan generasi. Buku tersebut menghimpun tulisan-tulisan yang sebelumnya telah dipublikasikan di berbagai media dengan tujuan memperluas jangkauan pemahaman publik mengenai tantangan dan potensi sistem jamsostek di Indonesia. Kesadaran kolektif masyarakat terkait jaminan sosial harus terbangun secara baik. Masyarakat harus bisa memahami artipenting jaminan sosial ketika mereka kerja.

”Kita punya 101 juta pekerja, tetapi cakupan kepesertaan baru 38 juta. Artinya baru 38 % pekerja yang terlindungi. Ini tantangan besar bagi kita semua,” ujar Zuhri dalam diskusi peluncuran buku di Kompas Institute, Jakarta, Senin (23/6). Rendahnya tingkat kepesertaan terutama dari sektor pekerja informal dan generasi milenial menjadi PR besar bagi pemangku kebijakan. Padahal, secara hukum, negara telah mengamanatkan perlindungan kepada seluruh pekerja. ”Kalau untuk sektor formal, sudah wajib. Pemerintah perlu mengeluarkan regulasi yang menyamakan kedudukan perlindungan bagi pekerja informal,” kata Zuhri. Koordinator Advokasi BPJS Watch, Timboel Siregar, menyoroti masih adanya ketimpangan regulatif yang menghambat perlindungan secara menyeluruh bagi pekerja informal. ”Pekerja informal belum masuk sebagai peserta jaminan pensiun. Ini bukan karena BPJS tidak mau menerima, tapi karena aturan hukum belum mengizinkan,” ujarnya. (Yoga)

NPL Perbankan RI Kalah Saing dengan Negara Tetangga

Pajak Employee Stock Option: Hak dan Kewajiban yang Wajib Diketahui Karyawan

Pajak Employee Stock Option: Hak dan Kewajiban yang Wajib Diketahui Karyawan

Di tengah maraknya startup dan perusahaan teknologi yang tumbuh pesat, istilah Employee Stock Option (ESO) semakin akrab di telinga. Fasilitas ini sering menjadi daya tarik utama yang ditawarkan perusahaan kepada karyawan, khususnya mereka yang menempati posisi strategis. Namun, apa sebenarnya ESO itu, dan bagaimana implikasi perpajakannya di Indonesia? Mari kita kupas tuntas.

Secara sederhana, Employee Stock Option adalah hak yang diberikan perusahaan kepada karyawannya untuk membeli saham perusahaan di kemudian hari, dengan harga yang sudah ditetapkan sejak awal. Harga ini biasanya lebih rendah dari harga pasar saham saat hak tersebut diberikan. Ini ibarat "tiket" bagi karyawan untuk mendapatkan saham dengan harga diskon, yang dapat dimanfaatkan saat harga saham di pasar telah meningkat. Sebagai contoh, jika Anda diberi ESO untuk membeli 1.000 lembar saham seharga Rp1.000 per lembar, dan beberapa tahun kemudian harga pasar saham melonjak menjadi Rp5.000 per lembar, Anda bisa menggunakan hak tersebut. Keuntungan dari selisih harga inilah yang menjadi daya tarik ESO, yang juga berfungsi sebagai motivasi karyawan, menumbuhkan rasa kepemilikan, dan meningkatkan loyalitas terhadap perusahaan.

Jangan Kaget, Ini Momen ESO Dipajaki!

Keuntungan yang diperoleh dari ESO tidak lepas dari kewajiban perpajakan. Berdasarkan ketentuan pajak di Indonesia, keuntungan ini dikategorikan sebagai penghasilan yang tunduk pada Pajak Penghasilan (PPh). Ada dua momen krusial yang perlu diperhatikan terkait perpajakan ESO.

Pertama, saat hak opsi dilaksanakan (exercised). Ketika karyawan memutuskan untuk menggunakan hak opsinya dan membeli saham dari perusahaan, selisih antara harga pasar saham saat itu dengan harga opsi yang dibayarkan akan dihitung sebagai penghasilan bagi karyawan. Penghasilan inilah yang akan dikenakan PPh Pasal 21 bagi karyawan sebagai Wajib Pajak Dalam Negeri, atau PPh Pasal 26 jika penerima adalah Wajib Pajak Luar Negeri. Artinya, kewajiban pajak dapat timbul bahkan sebelum saham tersebut dijual.

Kedua, saat saham dijual (sold). Jika setelah membeli saham, karyawan kemudian menjualnya di pasar saham dan memperoleh keuntungan, maka keuntungan dari penjualan saham ini akan dikenakan PPh Final atas transaksi penjualan saham. Tarif PPh Final ini umumnya sebesar 0,1% dari nilai bruto transaksi penjualan saham, ditambah PPh Final 0,5% jika saham tersebut merupakan saham pendiri. Penting untuk diingat, perusahaan biasanya akan memotong PPh Pasal 21 atas penghasilan yang timbul saat pelaksanaan opsi.

Perhatian bagi Karyawan Penerima ESO

Bagi karyawan yang menerima Employee Stock Option, ada beberapa hal fundamental yang harus diperhatikan demi menghindari masalah perpajakan di kemudian hari. Sangat penting untuk memahami kebijakan perusahaan terkait ESO, termasuk periode pelaksanaan hak (vesting period) dan prosedur pemotongan pajak oleh perusahaan.

Perencanaan keuangan yang matang juga sangat disarankan. Mengingat pajak dapat dikenakan sebelum saham terjual, karyawan perlu menyiapkan dana untuk membayar pajak yang timbul saat hak opsi dilaksanakan. Jangan sampai fokus pada potensi keuntungan mengaburkan kewajiban pajak yang harus dipenuhi.

Selain itu, semua penghasilan yang berasal dari ESO, baik saat pelaksanaan opsi maupun dari keuntungan penjualan saham, wajib dilaporkan dalam Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan Anda. Pastikan setiap data yang dilaporkan akurat dan sesuai dengan bukti potong pajak yang diberikan perusahaan. Terakhir, jika ESO yang diterima berjumlah besar atau memiliki skema yang kompleks, sangat disarankan untuk berkonsultasi dengan konsultan pajak atau ahli keuangan. Mereka dapat memberikan pemahaman mendalam mengenai implikasi pajak dan membantu dalam merencanakan strategi pajak yang efisien.

Employee Stock Option memang merupakan insentif yang sangat menguntungkan. Namun, kunci untuk memaksimalkan manfaatnya adalah dengan memahami secara menyeluruh hak dan kewajiban perpajakannya, serta senantiasa patuh terhadap peraturan yang berlaku.

Pilihan Editor

-

Tekan Inflasi, Pasar Murah

04 Jan 2025 -

Tapera Beri Angin Segar Emiten Perbankan

05 Jun 2024 -

Ledakan Smelter Berulang, Optimalkan Pengawasan

28 Dec 2023 -

KISAH SEGITIGA ANTARA VIETNAM, CHINA, DAN AS

28 Dec 2023